Kiến thức kỹ năng

Tìm hiểu về thuế thu nhập cá nhân

Thuế là nguồn thu lớn cho ngân sách nhà nước để đảm bảo các phúc lợi xã hội cho người dân, vì vậy việc hiểu đầy đủ về thuế là tiền đề để mỗi cá nhân thực hiện đúng quyền và nghĩa vụ của mình. Bài viết này sẽ cung cấp các thông tin cần thiết về thuế thu nhập cá nhân (TNCN).

Thuế thu nhập cá nhân là gì?

Thuế là khoản tiền mà người có thu nhập phải trích từ tiền lương hoặc từ các nguồn thu khác và nộp vào ngân sách nhà nước sau khi đã tính các khoản được giảm trừ được gọi là thuế thu nhập cá nhân.

Thuế thu nhập cá nhân không đánh vào những cá nhân có thu nhập thấp, vừa đủ nuôi sống bản thân và gia đình ở mức cần thiết. Chính nhờ việc đánh thuế này mà góp 1 phần nhỏ vào việc làm giảm hợp lý khoảng cách chênh lệch giữa các tầng lớp dân cư.

Đối tượng phải nộp thuế TNCN

– Đối với cá nhân cư trú, thu nhập chịu thuế là thu nhập phát sinh trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi trả thu nhập.

– Đối với cá nhân không cư trú, thu nhập chịu thuế là thu nhập phát sinh tại Việt Nam, không phân biệt nơi trả và nhận thu nhập.

Thu nhập từ bao nhiêu thì phải đóng thuế TNCN

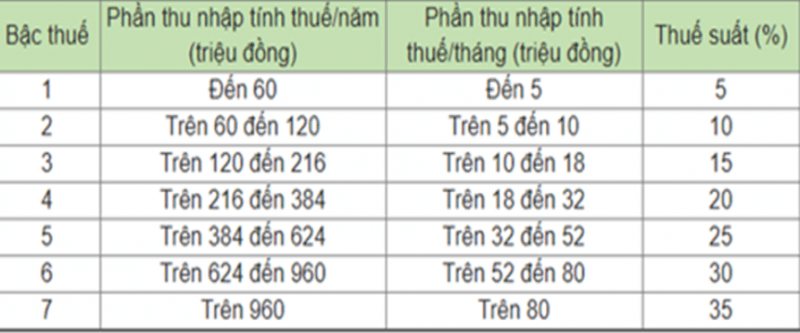

Đây là câu hỏi mà nhiều người quan tâm khi nhắc đến thuế TNCN. Theo Điều 22 Luật Thuế thu nhập cá nhân 2007 sửa đổi, bổ sung, thuế TNCN đối với thu nhập từ kinh doanh, tiền lương, tiền công được áp dụng theo biểu thuế lũy tiến từng phần gồm 7 bậc với mức thuế suất từ 5-35% đối với từng mức thu nhập tính thuế/tháng, cụ thể:

Bảng thuế TNCN

Biểu thuế này áp dụng đối với thu nhập từ kinh doanh, tiền lương, tiền công là tổng thu nhập chịu thuế trừ các khoản BHXH, BHYT, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp…

Lưu ý rằng, biểu thuế thu nhập cá nhân hiện tại áp dụng thu thuế cho phần tiền đến 5 triệu đồng/tháng. Hiện tại không ít người lầm tưởng rằng thu nhập 5 triệu đồng/tháng đã bị tính thuế thu nhập cá nhân.

Ở đây, con số 5 triệu đồng/tháng cần được hiểu chính xác là phần thu nhập tính thuế – bằng tổng thu nhập trong tháng (thu nhập chịu thuế) trừ đi các khoản giảm trừ (9 triệu đồng/tháng với bản thân người nộp thuế và 3,6 triệu đồng/tháng với mỗi người phụ thuộc…).

Như vậy, có thể hiểu đơn giản thuế TNCN chỉ áp dụng với người có thu nhập tối thiểu trên 9 triệu đồng/tháng.

Hướng dẫn cách tính thuế TNCN mới nhất

Hiện tại, việc tính thuế TNCN được áp dụng cho 3 đối tượng khác nhau, cụ thể như sau:

– Tính theo biểu thuế lũy tiến từng phần: Đối với cá nhân cư trú ký hợp đồng lao động (HĐLĐ) có thời hạn từ 3 tháng trở lên;

– Thuế suất 10%: Dành cho cá nhân ký HĐLĐ có thời hạn dưới 3 tháng hoặc không ký HĐLĐ;

– Thuế suất 20%: Đối với cá nhân không cư trú thường là người nước ngoài.

Lưu ý rằng: thuế thu nhập cá nhân là loại thuế tính theo tháng, kê khai có thể theo tháng hoặc theo quý nhưng quyết toán theo năm. Thuế thu nhập cá nhân được tính tại thời điểm trả thu nhập theo Điều 11 Luật Thuế thu nhập cá nhân 2007 sửa đổi, bổ sung.

Các trường hợp được miễn thuế TNCN

Có rất nhiều khoản thu nhập không phải chịu thuế TNCN mà pháp luật cũng đã quy định rõ tại Điều 4 Luật Thuế thu nhập cá nhân, Điều 4 Nghị định 65/2013/NĐ-CP được sửa đổi, bổ sung tại Nghị định 91/2014/NĐ-CP. Các khoản thu nhập đó là:

– Thu nhập từ chuyển nhượng bất động sản (BĐS) giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ…;

– Thu nhập từ chuyển nhượng nhà ở, quyền sử dụng đất ở và tài sản gắn liền với đất ở của cá nhân trong trường hợp cá nhân chỉ có một nhà ở, đất ở duy nhất;

– Thu nhập từ giá trị quyền sử dụng đất của cá nhân được Nhà nước giao đất;

– Thu nhập từ nhận thừa kế, quà tặng là BĐS giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ,…;

– Phần tiền lương làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương làm việc ban ngày, làm trong giờ theo quy định của pháp luật;

– Thu nhập từ lãi tiền gửi tại tổ chức tín dụng, lãi từ hợp đồng bảo hiểm nhân thọ.

Lưu ý rằng, trước khi tiến hành kê khai thuế TNCN, kế toán cần lập bảng tính thuế TNCN theo kỳ kê khai để tính ra được số thuế TNCN phải nộp.